W artykule z 30 czerwca tego roku Anatomia alternatywnego pomysłu inwestycyjnego opisaliśmy na przykładzie inwestycji na chińskim rynku akcji czym jest ów alternatywny pomysł inwestycyjny. Minęły trzy tygodnie i dziś wracamy, bo pomysł wprowadzony w życie w ramach naszej spółki córki, RSI AIFM na razie okazuje się wybitnie chybionym. Nie należymy do osób, które do błędnych decyzji inwestycyjnych się nie przyznają, więc dziś postanowiliśmy rozłożyć na czynniki pierwsze powody tego, że pomysł, przynajmniej krótkoterminowo, „nie wypalił” oraz wyjaśnić dlaczego aż tak bardzo się tym nie przejmujemy (chociaż oczywiście jak z każdej błędnej decyzji staramy się wyciągnąć wnioski na przyszłość).

Prześledźmy cały proces

- Pomysł

Zacząć należałoby od tego dlaczego w ogóle zdecydowaliśmy się na taki pomysł. W natłoku tzw. szumu informacyjnego dla nas istotne były dwa elementy – relacja zysku do ryzyka oraz związane z tym prawdopodobieństwo sukcesu (wygenerowania zysku) oraz porażki (poniesienia straty). Nasza subiektywna ocena, aczkolwiek oparta wyłącznie na skwantyfikowanych danych, ma jednak znikomą siłę oddziaływania na globalną społeczność inwestycyjną.

- Teza

Tezą, tzw. story inwestycyjne, jaką przyjęliśmy i która stanowić miała coś w rodzaju „marchewki” dla tej grupy inwestorów, był relatywnie defensywny charakter chińskiego rynku akcji względem pozostałych wschodzących rynków akcji (mierzony tzw. współczynnikiem Beta) oraz, czego ów defensywny charakter jest skutkiem, relatywnie wysokim udziałem spółek o charakterze „trwale wzrostowym” (z ang. secular growth) wśród rynków wschodzących ogółem.

W obliczu przejścia globalnej gospodarki z fazy post-pandemicznego dynamicznego ożywienia do fazy wzrostu i spodziewanej słabnącej dynamiki PKB, te cechy uznaliśmy za pożądane. Tak oto powstał pomysł kupna instrumentu finansowego, który zachowanie owego chińskiego rynku akcji naśladuje i zabezpieczenia tej transakcji kupna, transakcją krótkiej sprzedaży instrumentu finansowego naśladującego zachowanie wschodzących rynków akcji ogółem.

- Rezultat

Co więc poszło nie tak, przynajmniej w krótkoterminowej perspektywie? Odpowiedź jest dosyć prosta. Z perspektywy małego podmiotu, który z poziomu Warszawy inwestuje globalnie, była to materializacja czynnika ryzyka, którego my nie jesteśmy w stanie przewiedzieć i skwantyfikować. Jest to ryzyko o charakterze politycznym, które, szczególnie w przypadku inwestycji na rynkach wschodzących (poza Polską) stanowi dla nad coś na kształt ryzyka rezydualnego (a więc takiego, którym do końca nie jesteśmy w stanie zarządzać). Rynki wschodzące mają to do siebie, że często potrafią być dosyć nieprzewidywalne, zwłaszcza jeżeli chodzi o ryzyko polityczne / regulacyjne właśnie. Daleko idąca ingerencja władz Państwa Środka w nazwijmy to chińskie mechanizmy wolnorynkowe z jaką mieliśmy do czynienia w ostatnich dniach, była bardzo dobrym przykładem nieprzewidywalności w obszarze politycznym / regulacyjnym.

- Wnioski.

Czy bardzo się przejęliśmy w RSI AIFM tą nietrafioną decyzją? Nie przejęliśmy się wcale ponieważ:

- Mając na uwadze istnienie oraz niemożność zabezpieczenia wspomnianego ryzyka rezydualnego na wschodzących rynkach akcji inwestujemy za pomocą instrumentu naśladującego zachowanie indeksu rynków wschodzących ogółem lub, jeżeli wybieramy konkretny region lub kraj, to taka inwestycja przybiera postać tzw. alternatywnego pomysłu inwestycyjnego, w którym transakcja kupna jest zabezpieczona właściwą transakcją krótkiej sprzedaży. Jeżeli mamy rację to zarobimy nieco mniej, ale jeżeli się pomylimy to potencjalna strata też będzie niższa. Z taką sytuacją mieliśmy do czynienia właśnie w tym przypadku – nasza niezrealizowana strata na koniec 27 lipca wynosiła 6,4%, podczas gdy kierunkowa inwestycja (bez transakcji krótkiej sprzedaży) skutkowałaby stratą na poziomie 10,5%.

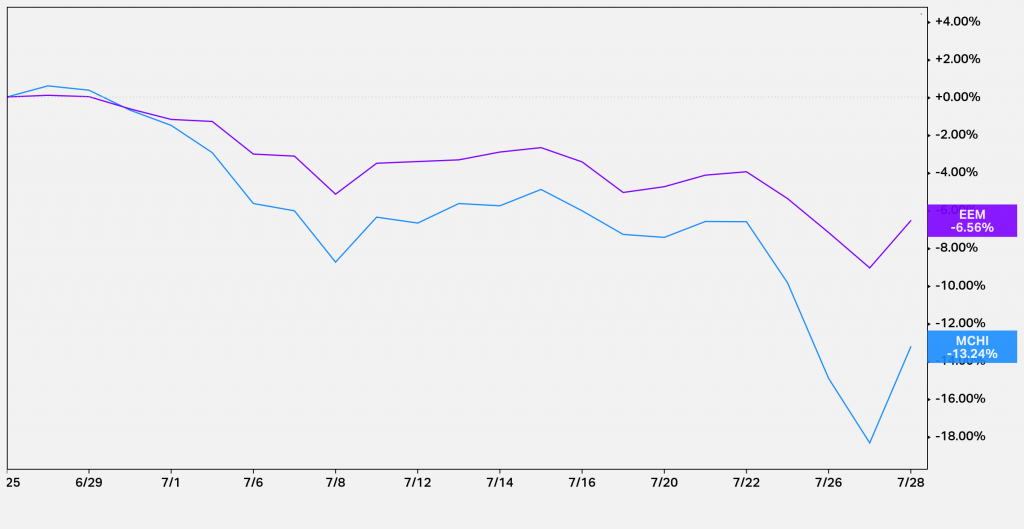

Wykres 1 – Zachowanie wybranych funduszy ETF śledzących chiński rynek akcji (MCHI) i wschodzące rynki akcji ogółem (EEM) (1 miesiąc)

Źródło: koyfin.com

- Dywersyfikacja to nasz „chleb powszedni”, więc inwestycja na chińskim rynku akcji to jeden z elementów naszych portfeli inwestycyjnych. Wpływ tej błędnej, przynajmniej w krótkim terminie, decyzji inwestycyjnej na ogólne zachowanie naszych inwestycji jest więc co najwyżej umiarkowany (w zależności od rodzaju stosowanej strategii inwestycyjnej i jej poziomu ryzyka inwestycyjnego).

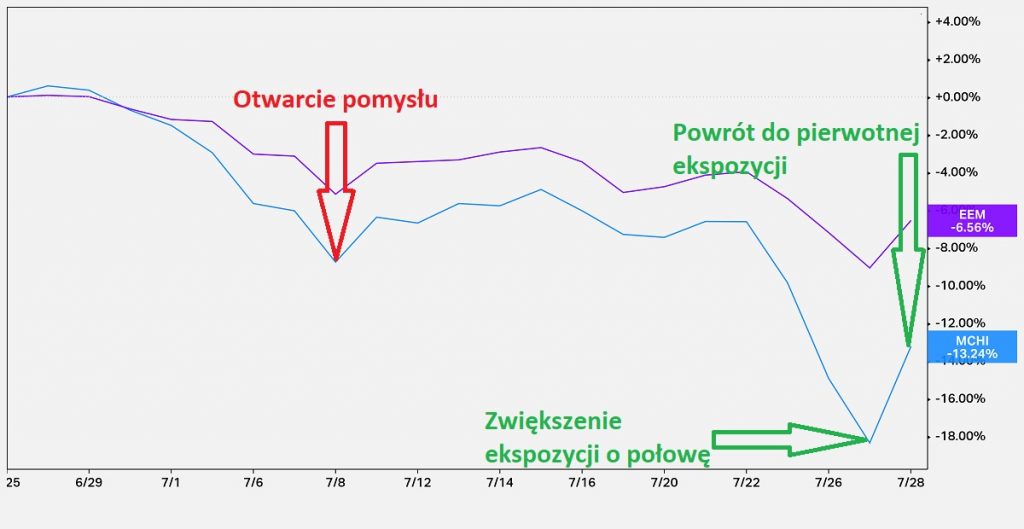

- Dopóki nie zamkniemy owego pomysłu, niezrealizowana strata to dla nas żadna strata. Zarządzanie ryzykiem, które jest nieodłącznym elementem każdego profesjonalnego procesu inwestycyjnego, nie pozwala nam na utrzymywanie takiego pomysłu w nieskończoność (osiągnięcie założonego maksymalnego poziomu dopuszczalnej straty skutkuje koniecznością zamknięcia pomysłu, a więc zrealizowania straty). W tym konkretnym przypadku, mając jednak jeszcze pewien bufor bezpieczeństwa, zarówno jeżeli chodzi o poziom dopuszczalnej straty, jak i dopuszczalny maksymalny udział pojedynczego pomysłu o takim profilu ryzyka, zdecydowaliśmy się na zwiększenie zakładu. W sytuacjach ekstremalnych rynek finansowy zawsze przereagowuje (w okresach stresu w dół, a w okresach euforii w górę). Bezwzględnie należało jednak unikać wspomnianego szumu, wszak, jeżeli wierzyć wczorajszym komentarzom (27.07.2021) przecena miała dalej trwać. W zasadzie więc nasza strata na zakończenie 28 lipca br. jest już bardzo marginalna.

Wykres 2 – Geneaologia alternatywnego pomysłu inwestycyjnego związanego z chińskim rynkiem akcji

Źródło: koyfin.com

Jaka płynie z tego przykładu lekcja?

Zdecydowanie unikać lokalnego informacyjnego szumu na temat inwestycji globalnych.

Oczywiście brak przejęcia się nie oznacza, że nie wyciągnęliśmy z owej sytuacji właściwych wniosków. Utwierdziła nas ona w przekonaniu, żeby unikać lokalnego informacyjnego szumu na temat inwestycji globalnych, szczególnie na poziomie klas czy subklas aktywów (na temat selekcji spółek się nie wypowiemy, bo się na tym nie znamy). W gruncie rzeczy to trochę tak jakbyśmy jadąc do Włoch lub Grecji nastawilibyśmy się na znalezienie restauracji specjalizującej się w przyrządzaniu np. pierogów. Nie ma to najmniejszego sensu.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.