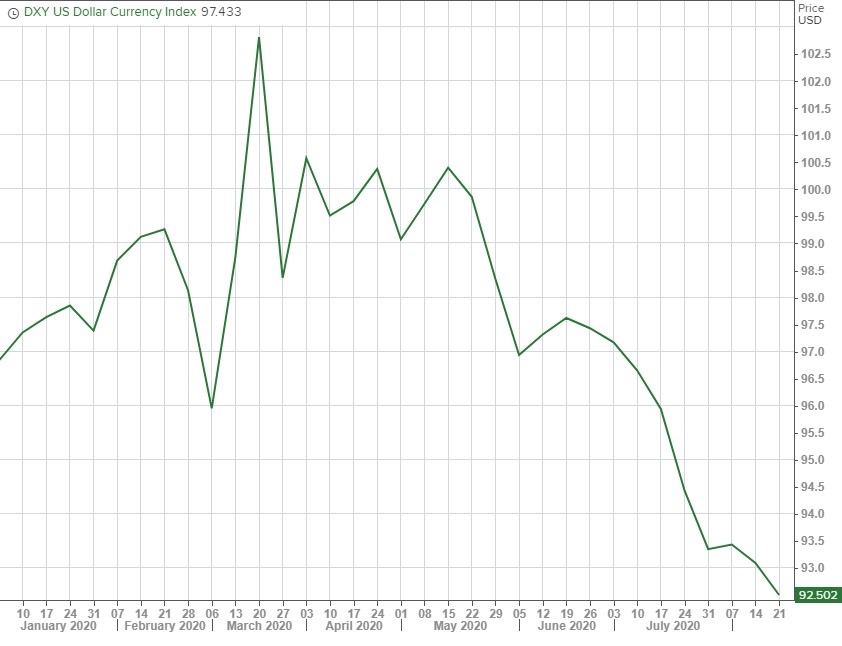

Kurs dolara amerykańskiego (USD) od apogeum rynkowej paniki (z drugiej połowy marca tego roku) znalazł się w wyraźnym trendzie spadkowym, co doskonale pokazuje tzw. indeks dolarowy (US Dollar Index), który mierzy zachowanie USD względem koszyka innych walut takich jak euro, jen japoński, funt szterling czy frank szwajcarski.

Wykres 1 – Indeks dolarowy (US Dollar Index) w tym roku

Źródło: Refinitiv Eikon

Wśród globalnej społeczności inwestycyjnej toczy się żywa dyskusja czy owe osłabienie się USD w ostatnich miesiącach to początek końca trwającego blisko 10 lat okresu umacniania się amerykańskiej waluty czy może jednak jedynie większa korekta trendu wzrostowego, analogiczna do tej z jaką mieliśmy do czynienia w 2017 i w pierwszym kwartale 2018 roku.

Jeżeli drogi czytelniku spodziewasz się, że w tym tekście odpowiemy na to pytanie, to musimy cię rozczarować. Nie odpowiemy, bo nie będąc specjalistami od prognozowania kursów walut, nie wiemy czy dolar będzie osłabiał się dalej, czy może powróci do trendu wzrostowego.

W dzisiejszym tekście postanowiliśmy zbadać jakie potencjalne konsekwencje może mieć zachowanie się amerykańskiej waluty dla inwestowania na globalnych rynkach akcji. Otóż spotkaliśmy się z tezą, że w okresach osłabiania się USD, należy preferować rynki akcji poza Stanami Zjednoczonymi. Dowodem na poparcie tej tezy był wykres, który porównywał zachowanie się indeksu S&P500 na tle indeksu MSCI World ex US, czyli rozwiniętych rynków akcji poza USA. Jest to o tyle dosyć ciekawe, że ów indeks denominowany jest właśnie w USD, więc konwertując zwrot w danej walucie na USD, kiedy ten się osłabia, niezależnie od zachowania danego rynku akcji, zawsze na tym zarobimy.

Dobrze zobrazuje to przykład złotówkowy (PLN) – kupując akcje powiedzmy za 100 PLN przy kursie USD/PLN na poziomie 4, nasza początkowa inwestycja jest warta 25 USD. Jeżeli po miesiącu nasza akcja nadal kosztuje 100 PLN, ale kurs USD/PLN wynosi powiedzmy 3,6, to nasza inwestycja w USD jest już warta 27,8 USD. Pomimo tego, że cena akcji nie uległa zmianie zarobiliśmy w USD 11,1%.

Istotne w podjęciu decyzji co do preferencji danego rynku akcji względem rynku amerykańskiego jest więc zbadanie czy istnieje jakikolwiek związek pomiędzy zachowaniem tego rynku w walucie lokalnej (w powyższym przykładzie będzie to PLN) względem rynku akcji za Oceanem, a zachowaniem USD. Jeżeli takiego silnego pozytywnego związku nie ma, to lepszym rozwiązaniem może być po prostu kupno danej waluty, a nie akcji czy funduszu, który inwestuje na danym rynku (tak jak w przykładzie z kupnem akcji za 100 PLN).

Wnioski z naszego badania nie są jednoznaczne – jeżeli rozbijemy globalny rynek akcji poza USA na rynki rozwinięte (skupione w indeksie MSCI EAFE) oraz rozwijające się (skupione w indeksie MSCI Emerging Markets) i sprawdzimy jak zachowywały się w walutach lokalnych względem S&P500 na tle zmieniającego się kursu USD, to otrzymamy coś takiego (Wykres 2).

Wykres 2 – Relatywne zachowanie indeksu MSCI Emerging Markets względem S&P500 (lewy wykres) i MSCI EAFE na tle S&P500 (prawy wykres) na tle USD Index (dane znormalizowane)

Źródło: Refinitiv Eikon, obliczenia własne

Jak widać na powyższych wykresach, związek pomiędzy kursem USD (odwróconym), a zachowaniem wschodzących rynków akcji, ale w ich lokalnych walutach (juanie, realu, rupii, itd.) jest bardzo silny. Współczynnik korelacji wynosi 0,86, a współczynnik R², o którym pisaliśmy 14 sierpnia w artykule Nie wszystko złoto co się świeci – co wpływa na cenę tego kruszcu?, wynosi 0,73. Jeżeli dodamy do tego, że w walutach lokalnych zainwestować na tych rynkach nie sposób i inwestuje się zazwyczaj w akcje czy fundusz denominowane w USD, to na takiej inwestycji zarabiamy podwójnie – na samym rynku akcji oraz na umocnieniu się walut lokalnych w stosunku do USD.

Oczywiście ryzyko, jeżeli „coś pójdzie nie tak” i USD jednak się umocni, jest również podwójne – tracimy na inwestycji w akcje i na kursie walutowym.

Nieco inaczej sytuacja wygląda na rynkach rozwiniętych poza USA. Tu w zasadzie związku pomiędzy kursem USD, a relatywnym zachowaniem się tych rynków względem S&P500 nie ma. Potwierdzają to współczynniki korelacji oraz R² wynoszące odpowiednio 0,1 i 0,01.

Jakie wnioski należy wyciągnąć z naszego dzisiejszego artykułu? W zasadzie dosyć proste – jeżeli drogi czytelniku uważasz, że USD nadal będzie się osłabiał i jesteś inwestorem, który powinien mieć instrumenty akcyjne w portfelu, powinieneś skierować się ku rozwijającym rynkom akcji. Czy rzeczywiście USD będzie się dalej osłabiał? Tego, jak stwierdziliśmy na początku dzisiejszego artykułu, nie wiemy. Podejmując własne decyzje inwestycyjne, kierujemy się oceną relacji zysku do ryzyka inwestycji w danym momencie.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.