Jednym z popularniejszych kierunków lokowania kapitału w tym roku jest aktywo, które trudno zaklasyfikować jako finansowe, a mianowicie złoto. Nawet uwzględniając wtorkową przecenę, podobno największą od 7 lat, w tym roku cena tego szlachetnego metalu wzrosła o blisko 28% (intraday na dzień 13 sierpnia). Wspomniany spadek ceny złota we wtorek zapewne „pozostawił w rozkroku” wiele osób zainteresowanych jego zakupem.

Nie tak dawno jak tydzień temu sygnalizowaliśmy, że złoto nieco „zagalopowało się” względem jednego z głównych czynników wpływających na jego cenę. Podejmując decyzję o lokowaniu własnego kapitału, nawet na tym nieco zarobiliśmy, chociaż nie polecamy tego typu zachowań naszym czytelnikom. Są one czystą spekulacją, która bez dostępu do wiarygodnych informacji i danych (a nie są takimi np. artykuły prasowe), zazwyczaj kończy się sromotną porażką, rozumianą jako utrata części zainwestowanego kapitału. My mieliśmy trochę szczęścia, bo horyzont naszej inwestycji / spekulacji wynosił 2-3 miesiące, ale skoro pomysł zrealizował się w 5 dni, to niemądrym byłoby nie zrealizować przyzwoitego zysku.

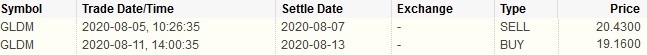

Tabela – Wyciąg z historii transakcji na rachunku maklerskim autora

Źródło: Interactive Brokers

Zaistniała sytuacja utwierdziła nas w przekonaniu, że przy podejmowaniu decyzji inwestycyjnych należy kierować się własnymi, nierzadko krytycznymi wnioskami wyciąganymi z analiz, jakich dostarczają profesjonalne podmioty. Jak ognia należy z kolei unikać informacji w mediach, nawet jeżeli płyną od osób / instytucji, które na pierwszy rzut oka można określić mianem ekspertów.

Co wpływa na cenę złota?

W dzisiejszym wpisie podzielimy się więc tym, jak postrzegamy perspektywy dla złota i czym jest ów „główny czynnik” wpływający na jego cenę. W tym miejscu drogi czytelniku powinieneś wykluczyć „niepewność” przed tym, jak rozwinie się obecny kryzys wywołany przez pandemię koronawirusa (zapewne ta sama niepewność powoduje dynamiczne, praktycznie nieprzerwane od końca marca wzrosty na ryzykownych rynkach akcji) oraz strach przed inflacją (chociaż akurat w przypadku tego argumentu można dostrzec „ziarnko prawdy”).

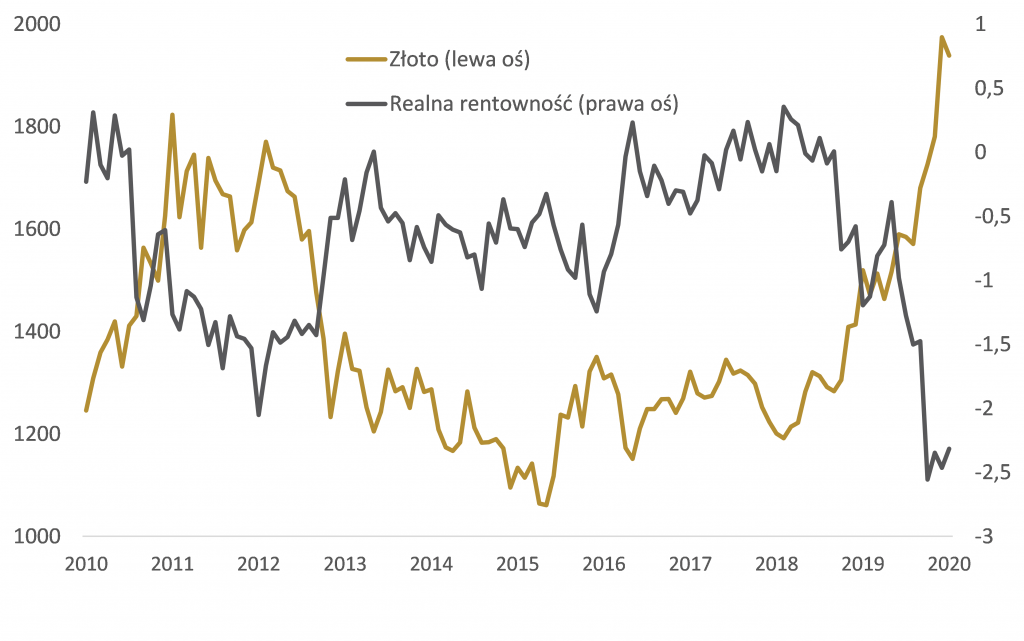

Sama inflacja, czy będąc bardziej precyzyjnym, oczekiwania co do jej kształtowania się w przyszłości, ma bardzo umiarkowany wpływ na cenę złota (trudno doszukać się silnego związku analizując historyczne dane). Jeżeli jednak oczekiwaniami inflacyjnymi skorygujemy nominalne rentowności 10-letnich amerykańskich obligacji skarbowych (zgodnie ze wzorem rentowność nominalna – oczekiwania inflacyjne) to zestawiając taką miarę z cena złota i przenosząc ją na wykres, otrzymamy coś takiego.

Wykres – Zestawienie ceny złota z poziomem realnych rentowności* 10-letnich amerykańskich obligacji skarbowych (2010-2020)

*realna rentowność obliczona jako różnica pomiędzy nominalną rentownością

10-letnich amerykańskich obligacji skarbowych, a medianą oczekiwań inflacyjnych ekonomistów ankietowanych przez Reuters’a

Źródło: Refinitiv Eikon, obliczenia własne

Wzrost realnej rentowności, powoduje spadek ceny złota.

Nasi spostrzegawczy czytelnicy (czyli z założenia wszyscy, którzy nas czytają) dostrzegą, że gdy realna rentowność maleje, to cena złota zazwyczaj rośnie i odwrotnie. Wzrost realnej rentowności, powoduje spadek ceny złota. W bardziej profesjonalny sposób informują nas o tym tzw. współczynnik korelacji pomiędzy tymi dwoma zmiennymi, który w okresie 10-letnim wynosi -0,76 oraz tzw. współczynnik R², czyli współczynnik korelacji podniesiony do potęgi drugiej, który wynosi 0,57, co oznacza, że zmiana ceny złota w 57% zależy od zmiany realnej rentowności.

Jak to się ma do naszego postrzegania perspektyw dla ceny złota, o których z racji tego, że złoto nie jest instrumentem finansowym, możemy się swobodnie wypowiedzieć? Gdybyśmy ten artykuł pisali tydzień wcześniej napisalibyśmy, że dalszy wzrost ceny powyżej 2 100 USD za uncję jest bardzo mało prawdopodobny i cena złota spadnie. Daliśmy zresztą temu wyraz w podejmowanych własnych decyzjach inwestycyjnych. Po wtorkowej przecenie nie wykluczamy jednak, że cena kruszcu może powrócić do poziomów jakie obserwowaliśmy przed tygodniem, ale „między bajki” można włożyć złoto na poziomie 3 500 USD czy 4 000 USD w dającej się rozsądnie przewiedzieć przyszłości. Nawet utrzymanie się ceny tego szlachetnego metalu na dłuższą metę powyżej poziomu 2 000 USD wydaje się obecnie mało prawdopodobne.

Jak wyliczyli nasi koledzy z jednego z amerykańskich banków inwestycyjnych aby tak się stało, realna rentowność musiałaby spaść o kolejny 0,9 pkt %. Jedną z przyczyn, która mogłaby to spowodować (w zasadzie jedyną jaką my widzimy) byłaby zmiana nastawienia amerykańskiego banku centralnego odnośnie negatywnych stóp procentowych – scenariusz, któremu nie należy obecnie przypisywać zbyt dużego prawdopodobieństwa wystąpienia. Bardziej prawdopodobny wydaje się scenariusz, w którym najpierw oczekiwania inflacyjne jedynie nieznacznie rosną lub ulegają stabilizacji, a w miarę kontynuacji fazy ożywienia w gospodarce i ograniczania aktywności banku centralnego jako generującego popyt na obligacje skarbowe, umiarkowanego wzrostu doświadczają ich nominalne rentowności. Ten mix czynników spowoduje z kolei wzrost realnych rentowności, wywierając negatywną presję na cenę kruszcu.

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.