Temat koronawirusa kompletnie zdominował światowe media w ostatnich dniach. W takim natłoku informacji trudno odróżnić rzetelny opis sytuacji od „siania fermentu”. Temat koronawirusa poruszaliśmy już 27 stycznia (Sentyment rynkowy, a chiński wirus z Wuhan) oraz 10 lutego (Czy koronawirus może wywołać globalną recesję i rynek niedźwiedzia?). Chociaż nasi czytelnicy wiedzą, że „nie lubimy” takich losowych zdarzeń, których konsekwencji przewidzieć nie sposób, to postanowiliśmy dziś powrócić do tematu, nawiązując de facto do artykułu z 27 stycznia.

Dlaczego chodzenie własnymi ścieżkami często popłaca?

Nasz dzisiejszy artykuł traktujemy jako wskazówkę dla inwestorów dlaczego „podążanie za stadem” nie jest najlepszym pomysłem w inwestowaniu. Tytułowe zachowanie stadne polega na „ślepym” podążaniu za tym, co w percepcji danego inwestora, robią w danym momencie inni inwestorzy, zamiast przeprowadzenia własnego osądu czy analizy. Efekt ten jest szczególnie niebezpieczny w okresach zwiększonej awersji do ryzyka (a z takim okresem mamy do czynienia teraz) dla mniej doświadczonych inwestorów, dla których źródłem wiedzy są media masowe oraz inni niedoświadczeni inwestorzy.

„Bombardowani” zewsząd informacjami na temat „śmiertelnego wirusa”, który rozprzestrzenia się po naszej planecie, spadkach wartości indeksów giełdowych i ogólnie przekazem o praktycznie nieuchronnym Armagedonie, często tacy inwestorzy dochodzą do najgorszego możliwego wniosku, czyli, że należy pozbywać się ryzykownych aktywów, w myśl zasady, że „inni też na pewno sprzedają, bo zbliża się Koniec Świata”.

Abstrahując od tego, że na ten moment skutków obecnej sytuacji przewidzieć nie sposób, to dobrze przygotowany inwestor nie powinien się niczego bać. „Łatwo powiedzieć, trudniej zrobić”, pomyślą zapewne nasi czytelnicy, bo jest już po fakcie, a „dzisiejszego inwestora od wczorajszych spadków się nie uchroni”. Przyznajemy rację, ale wskazujemy na trzy istotne czynniki:

- Dobrze ułóżmy portfel inwestycyjny, dostosowując go do naszego „poziomu psychicznego komfortu” oraz okresu w jakim chcemy inwestować (tzw. horyzontu inwestycyjnego) poprzez właściwy mix instrumentów ryzykownych (np. akcje) oraz bezpiecznych (np. obligacje skarbowe).

- Podejmowanie decyzji inwestycyjnych na podstawie doniesień medialnych, które często ponad rzetelność przekazu stawiają na jego „nośność”, czyli liczbę odsłon iwidzów, jest znakomitą receptą na porażkę – nie będzie niczym odkrywczym jak napiszemy, że lepiej „sprzedaje się” sensacja niż „nudna” czy rzetelność. Nawet jeżeli informacja pochodząca z mediów będzie rzetelna, to zarobić / nie stracić na niej nie sposób, bo w tym samym momencie mają do niej dostęp, i w konsekwencji możliwość reakcji, wszyscy uczestnicy gry rynkowej.

- Nie słuchajmy znajomych „specjalistów” czy nawet sprzedawców produktów finansowych z instytucji finansowych – bardzo często ich wiedza będzie pochodziła z tych samych, często mało rzetelnych, źródeł, a poziom strachu i przerażenia może nawet przewyższać nasz.

Z pomocą lub samodzielnie – inwestujmy „zgodnie ze sztuką”.

Jak więc inwestować z zachowaniem trzech zasad opisanych powyżej? Najprościej jest powierzyć swoje inwestycje profesjonalnemu podmiotowi, który pomoże nam zbudować lub zbuduje prawidłowy portfel inwestycyjny (pkt 1) i będzie podejmował decyzje inwestycyjne, wystrzegając się zachowań opisanych w pkt 2-3. Co prawda na polskim rynku nie ma takich podmiotów wiele, ale jest kilka instytucji, które w sposób „zgodny ze sztuką” pomagają inwestować statystycznemu Kowalskiemu.

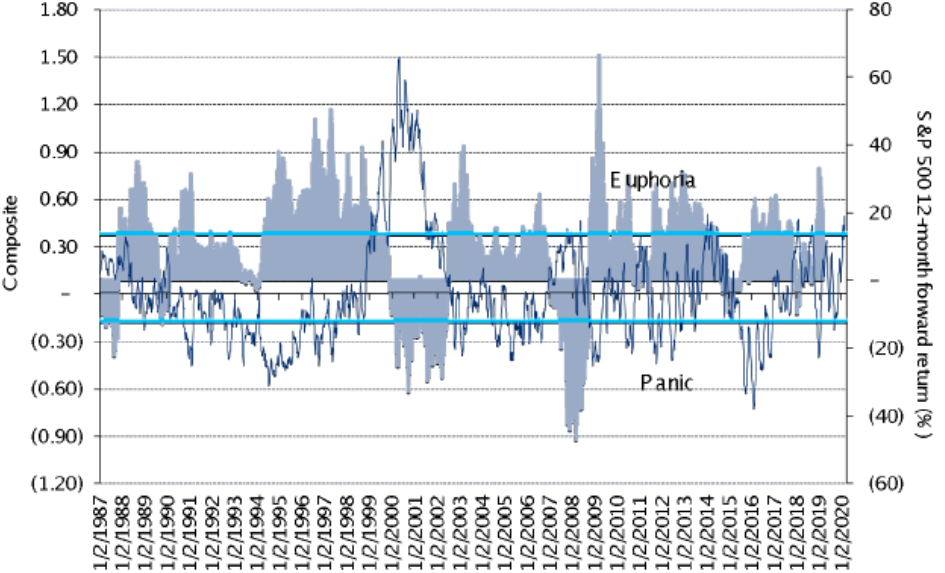

Jeżeli jednak chcemy samodzielnie inwestować postawmy najpierw na edukację i kierujmy się własnymi przemyśleniami (własna intuicja, logiczny sposób myślenia też są istotne) i osądem sytuacji. Pomóc w tym mogą chociażby nasze artykuły. Nawiązując do wpisu z 27 stycznia i euforycznego sentymentu rynkowego z jakim mieliśmy wtedy do czynienia (wskaźnik panika-euforia), przedstawiamy wskazania tego samego sentymentu na 21 lutego – po chwilowym schłodzeniu nastrojów inwestorów, znalazł się on ponownie w obszarach euforycznych, co sugerowało wzmożoną ostrożność przy podejmowaniu decyzji inwestycyjnych i nie było konieczne „gdybanie” jak będzie rozprzestrzeniać się koronawirus lub reagowanie „po fakcie”.

Wykres 1 – Wartość wskaźnika panika-euforia (granatowa linia) na dzień 21 lutego 2020

Źródło: Citigroup

Jak obecnie wygląda wartość tego wskaźnika dowiemy się 28.02 wieczorem (jest on publikowany raz w tygodniu), ale można spodziewać się, że znajdzie się on w neutralnym obszarze.

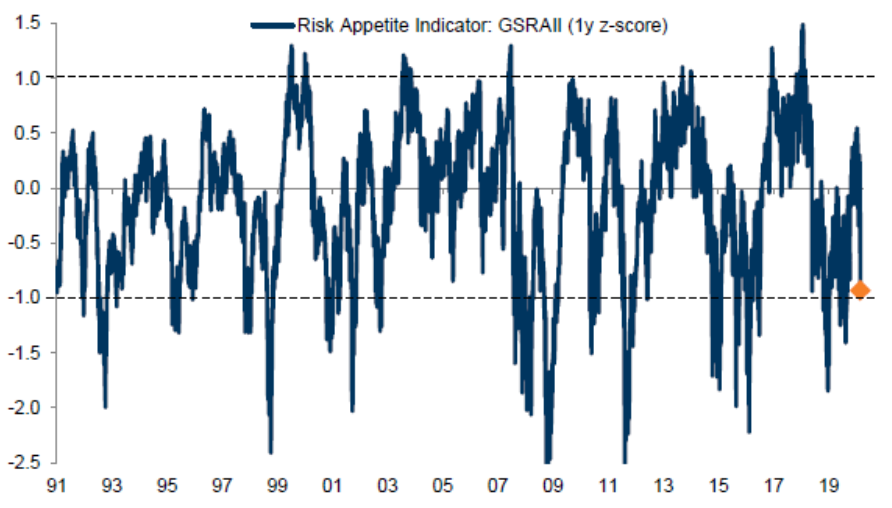

Wskaźnik sentymentu, obliczany przez jeden z globalnych banków inwestycyjnych, 26 lutego zbliżył się już do obszarów „panicznych” (chociaż warto też zauważyć, że jemu do obszarów euforycznych jeszcze trochę brakowało w zeszłym tygodniu).

Wykres 2 – Wskaźnik apetytu na ryzyko (Risk Appetite Indicator) na dzień 26 lutego 2020

Źródło: Goldman Sachs

Czy oznacza to, że spadki już za nami i indeksy znowu zaczną rosnąć? Absolutnie nie i my tego nie wiemy. Chcemy jedynie pokazać naszym czytelnikom, że własne, często czysto zdroworozsądkowe podejście do inwestowania, to dużo lepsza metoda na sukces niż „ślepe” podążanie za tłumem.

Inwestor, który we właściwy sposób zareagował na ów euforyczny sentyment ograniczając ryzyko portfela w zeszłym tygodniu, teraz ma pole do tego, aby je sukcesywnie ponownie zwiększać, nawet jeżeli spadki miałyby być jeszcze kontynuowane.