Dzisiaj postanowiliśmy wpisać się w rynkowy mainstream, wybierając na temat naszego artykułu wydarzenie dominujące od kilku dni w światowym mediach, także ekonomicznych.

Zajmiemy się tematem wirusa (koronawirusa) z Wuhan, przy czym podzielimy nasz dzisiejszy wpis na dwie części. Zaczynamy.

Część 1 – Sentyment rynkowy w euforycznych obszarach

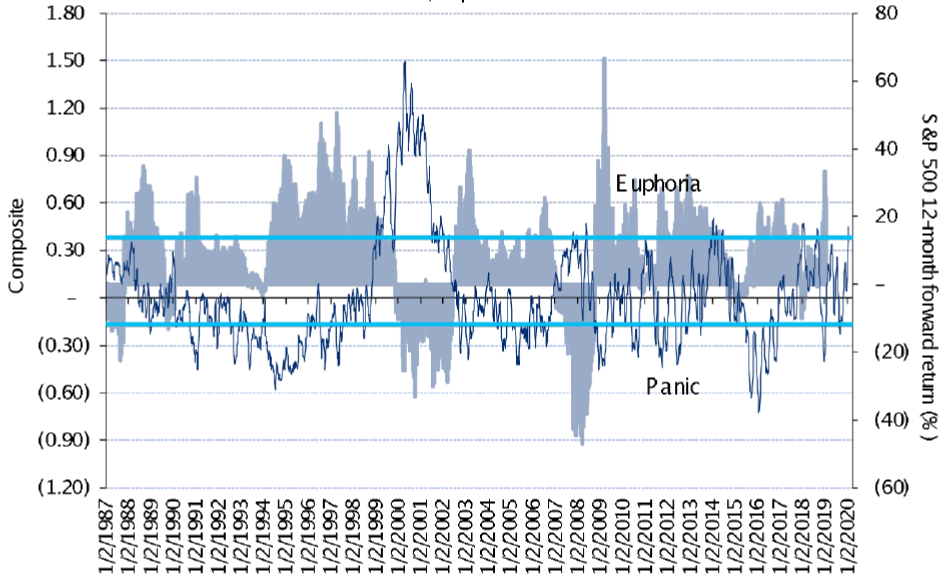

Nasze podejście do inwestowania w krótkim, kilkumiesięcznym terminie opiera się w głównej mierze na obserwacji sentymentu rynkowego. Lubianą przez nas miarą nastroju inwestorów jest wskaźnik panika-euforia publikowany przez jeden z amerykańskich banków inwestycyjnych. Najnowszy odczyt tej miary opublikowany w piątek pokazał, że sentyment inwestorów znalazł się w euforycznych poziomach po raz pierwszy od 2018 roku. Taki odczyt oznacza, że istnieje duże prawdopodobieństwo, że inwestorzy na amerykańskim rynku akcji w perspektywie 12-miesięcznej, odnotują ujemną stopę zwrotu z inwestycji.

Wykres 1 – Wartość wskaźnika panika-euforia (granatowa linia)

Źródło: Citigroup

W tym kontekście, informacje związane z pojawieniem się nowego wirusa w chińskim mieście Wuhan i odnoszenie zaistniałej sytuacji do epidemii SARS (z ang. severe acute respiratory syndrome – zespół ciężkiej ostrej niewydolności oddechowej) z 2003 roku, stały się doskonałym pretekstem do realizacji zysków i wzrostu awersji do ryzyka. Wirus z Wuhan jest owym „czymś”, o czym nie wiemy i co zazwyczaj powoduje silną reakcję rynkową – pozytywną w momentach silnie negatywnego sentymentu rynkowego lub negatywną (jak obecnie) w okresie, kiedy nastawienie inwestorów jest ekstremalnie pozytywne.

Zazwyczaj wystąpienia owego „czegoś” przewidzieć nie sposób. W tym wypadku trudno na chwilę obecną przewidzieć również konsekwencje, chociaż patrząc logicznie i zdroworozsądkowo nie powinny one mieć długoterminowego wpływu na zachowanie rynków finansowych.

Część 2 – SARS i rok 2003 jako analogia?

Nie podejmujemy się przewidywania jaki będzie dalszy bieg wypadków związanych z wirusem z Wuhan. Jest to w dużej mierze funkcją tego kiedy uda się ową epidemię zahamować, a jest to głównie pochodna skuteczności (lub jej braku) działań władz (głównie chińskich) i służb medycznych.

Bazując na historii, zasadnym wydaje się założenie, że sytuacja może się jeszcze pogorszyć. Inwestor na globalnym rynku akcji zada zapewne pytanie – jak pogorszyć? Odpowiadamy – nie wiemy, – patrzymy na sentyment rynkowy i na tej podstawie podejmujemy własne decyzje inwestycyjne.

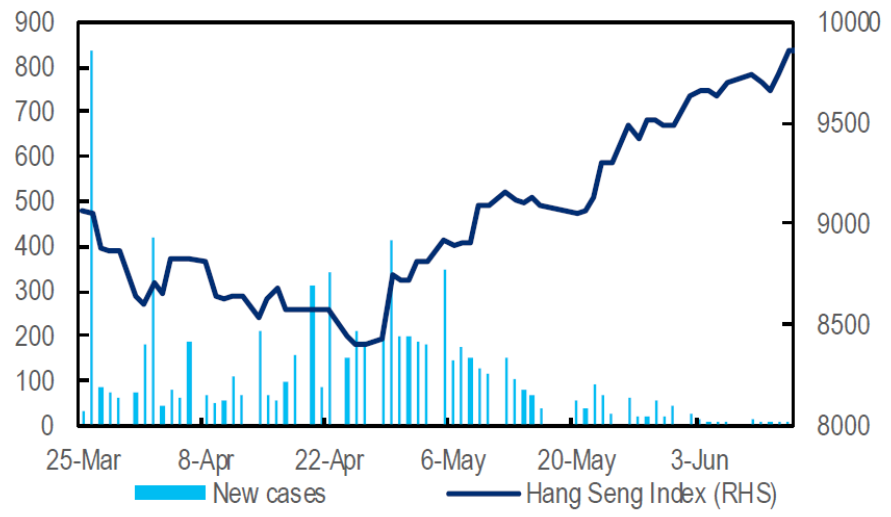

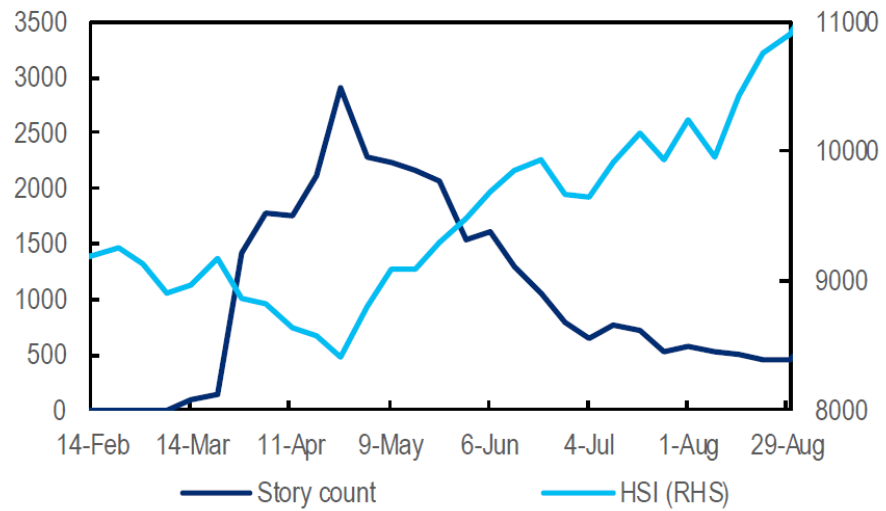

Jeżeli jednak koniecznie chciałbyś drogi czytelniku doszukiwać się wskazówek, bazując np. na epidemii SARS z 2003 roku, punktem zwrotnym w zachowaniu się indeksów giełdowych (a w szczególności indeksów w krajach azjatyckich – przede wszystkim w Chinach i Hongkongu) w tamtym okresie był moment, w którym liczba nowych przypadków zachorowań ustabilizowała się, a liczba artykułów na temat epidemii w serwisie Bloomberg osiągnęła swoją wartość szczytową.

Wykres 2 – Zachowanie indeksu giełdy w Hongkongu Hang Seng (prawa oś) na tle liczby zachorowań na SARS (New cases)

Źródło: Citigroup

Wykres 3 – Zachowanie indeksu giełdy w Hongkongu Hang Seng (HSI, prawa oś) na tle liczby artykułów na temat SARS w serwisie Bloomberg (Story count)

Źródło: Citigroup

Warto zwrócić uwagę szczególnie na trzeci wykres – doskonale pokazuje on jak intensywność szumu medialnego może w krótkim terminie wpływać na zachowanie rynków finansowych.

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.