Wrzesień oraz październik nie rozpieszczały inwestorów, którzy bazując na medialnym przekazie i rosnącym strachu związanym z drugą falą pandemii koronawirusa, lokowali środki w złoto, mylnie wskazywane przez ekspertów jako „bezpieczna przystań”. Podobnie rzecz miała się ze spółkami technologicznymi, które ponownie miały stać się relatywnymi beneficjentami drugiej fali pandemii COVID-19 rozlewającej się po Świecie, przyspieszonej cyfrowej rewolucji i tym podobnych zjawisk. Co prawda po wyborach w USA sytuacja na razie wróciła do normy, ale o tym czy trwale, napiszemy zapewne w przyszłym tygodniu.

Dziś z kolei postanowiliśmy przybliżyć czytelnikom dlaczego często pozory mylą, a coś co jest skazane na sukces, niekoniecznie jest dobrym pomysłem inwestycyjnym. Mamy na myśli krótkoterminowe podejście, bazujące na bardzo popularnym, szczególnie wśród mniej wyedukowanych inwestorów indywidualnych, kryterium podejmowania decyzji inwestycyjnych, jakim jest historyczna stopa zwrotu.

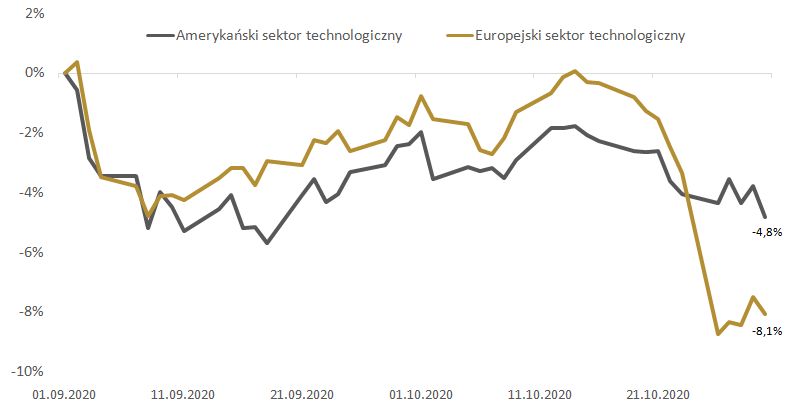

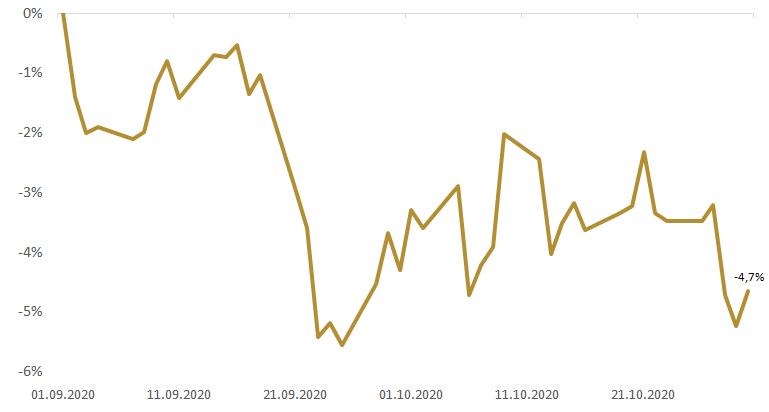

Z perspektywy dwóch minionych miesięcy zachowanie amerykańskiego i europejskiego sektora technologicznego (akurat w Europie rola sektora technologicznego jest dużo mniejsza niż w USA), względem indeksów szerokiego rynku oraz absolutnej ceny złota, wyglądało tak.

Wykres 1 – Relatywne zachowanie sektora technologicznego w USA

(względem indeksu S&P500) oraz w Europie (względem indeksu Stoxx600) (wrzesień 2020 – październik 2020)

Źródło: RefinitivEikon, obliczenia własne

Wykres 2 – Zachowanie ceny złota (wrzesień 2020 – październik 2020)

Źródło: RefinitivEikon, obliczenia własne

Czy sektor technologiczny i złoto powrócą do trwałego trendu wzrostowego?

Nie można wykluczyć, że w dłuższej perspektywie sektor technologiczny i złoto powrócą do trwałego trendu wzrostowego (chociaż akurat w przypadku ceny złota jest to mało prawdopodobne), a oponenci stwierdzą, że inwestowanie to proces długoterminowy (sami kiedyś napisaliśmy, że to bardziej maraton niż sprint) i „gdybanie” czy w perspektywie dwóch miesięcy ten czy inny sektor będzie zachowywał się lepiej czy gorzej nie ma większego sensu.

Bazując na podejściu, które wykształciliśmy podczas naszej wieloletniej „przygody” z rynkiem kapitałowym, które obecnie stosujemy przy zarządzaniu własnymi środkami, a wkrótce zaproponujemy je także inwestorom oraz oczekiwaniom samych inwestorów nie możemy się jednak z tym zgodzić.

Zabrzmi to banalnie, nawet z perspektywy dwóch miesięcy, naszym zdaniem, lepiej jest mieć stopę zwrotu o 5 czy 8% pkt % wyższą niż niższą (chociaż oczywiście jesteśmy otwarci na merytoryczne argumenty jeżeli ktoś uważa inaczej). Zwłaszcza, że akurat w tym konkretnym przypadku, z dużą dozą prawdopodobieństwa można było założyć, że te „modne” pomysły najlepszy okres (przynajmniej krótkoterminowo) mają za sobą, a argumenty w stylu, że epidemia spowoduje wzrost ich wartości były kompletnie chybione.

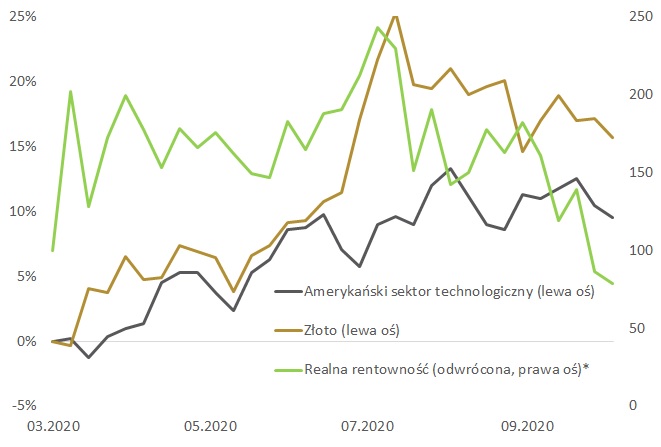

Dynamiczny wzrost wartości tych aktywów w okresie marzec – sierpień tego roku nie był spowodowany epidemią samą w sobie – a tym jakie skutki wywołały, czy wyrażając się bardziej precyzyjnie, miały wywołać w mniemaniu inwestorów, działania banków centralnych i rządów, w przypadku spółek technologicznych wspomagane tezą, notabene słuszną, że epidemia przyspieszy globalne procesy cyfryzacji. Przy czym można dyskutować czy owe przyspieszenie przełoży się tak znacząco na zyskowność sektora jak sugerowałyby to wzrost kursów akcji spółek wchodzących w jego skład.

Owe skutki, nie chcąc zbytnio zanudzać naszych czytelników można streścić w dwóch zwrotach „wzrost inflacji” oraz „spadek realnej rentowności”. Dopóki, dopóty inwestorzy żyli w przekonaniu, że w bezprecedensowej wielkości „zastrzyk” pieniądza, który został zaaplikowany gospodarce spowoduje wzrost inflacji (zgodnie z tzw. ilościową teorią pieniądza), a popyt na obligacje skarbowe zapewniany m.in. przez banki centralne prowadzące ich, skup utrzyma ich rentowności „w ryzach”, można było „zamknąć oczy” i bez większego zastanowienia kupować spółki technologiczne i złoto.

Kiedy jednak inwestorzy zorientowali się się, że przed nami być może kolejne spowolnienie, wysokiej inflacji raczej szybko nie zobaczymy (pisaliśmy o tym 28 sierpnia w artykule Inflacji nie ma i nie będzie), a skala skupu aktywów prowadzona przez amerykański bank centralny zmalała, wpływając na wzrost rentowności obligacji, inwestowanie stało się jakby nieco trudniejsze.

Wykres 3 – Absolutne zachowanie cen złota, relatywne zachowanie amerykańskiego sektora technologicznego względem indeksu S&P500 na tle zmian realnej rentowności amerykańskich 10-letnich obligacji skarbowych* (marzec 2020 – październik 2020)

*znormalizowany wskaźnik nominalna rentowność skorygowana oczekiwania inflacyjne

Źródło: RefinitivEikon, obliczenia własne

W kontekście opisanych powyżej zjawisk, można nawet zaryzykować tezę, że zbliżająca się druga fala pandemii COVID-19, ceteris paribus, wpłynęła na spadek cen złota, a nie na jego spodziewany dalszy wzrost, jak wynikało z wielu komentarzy rynkowych.

Sektor technologiczny jako przedstawiciel tzw. inwestowania we wzrost (z ang. growthinvesting) ucierpiał na samym wzroście rentowności obligacji skarbowych, z którymi growthinvesting jest negatywnie skorelowany (współczynnik korelacji na poziomie -0,4). Swoje zrobił też wzrost oczekiwań rynkowych, że uzyskanie przez Partię Demokratyczną kontroli nad amerykańskim odpowiednikiem naszego sejmu, senatem oraz urzędem prezydenta, ułatwi zapowiadany przez kandydata Demokratów na prezydenta wzrost podatków, co negatywnie wpłynęłoby na zyskowność m.in. spółek technologicznych.

Ostatecznie ten scenariusz, którego prawdopodobieństwo rosło w miarę zbliżania się terminu wyborów, raczej się nie zrealizuje, bo o ile Demokraci zachowają kontrolę na amerykańskim sejmem (House) i z dużą dozą prawdopodobieństwa na chwilę pisania tego artykułu (5 listopada o godz. 15) odzyskają urząd Prezydenta, to już Senat raczej pozostanie pod kontrolą Partii Republikańskiej, co sprawi, że proces legislacyjny nie będzie aż tak prosty jak jeszcze kilka dni temu spodziewali się tego inwestorzy.

Na koniec warto zadać sobie jeszcze jedno pytanie? Czy opisane powyżej procesy są aż tak oczywiste dla statystycznego Kowalskiego? Oczywiście, że nie. My je znamy, bo jest to nasze codzienne zajęcie i praca, a lubimy pracę wykonywać dobrze.

Z perspektywy inwestora indywidualnego podejmowanie krótkoterminowych decyzji inwestycyjnych jest dosyć trudne, jeżeli jednak podejdzie do nich zdroworozsądkowo i „wyłączy się” na inwestycyjny szum, z którym styka się w mediach masowych, to podejmowanie racjonalnych decyzji inwestycyjnych nie powinno być aż tak trudne. Zawsze można też powierzyć pod opiekę środki profesjonalnemu podmiotowi.

Radosław Piotrowski

Doradca Inwestycyjny