Z racji tego, że w dzisiejszym artykule dotykamy tematyki z perspektywy statystycznego Kowalskiego bardzo skomplikowanej, dzisiejszy artykuł zaczniemy od wyjaśnienia w prostych słowach co rozumiemy pod pojęciami spółki defensywne i spółki cykliczne.

Spółki defensywne i spółki cykliczne

Pod pojęciem tych pierwszych rozumiemy spółki, które są w stanie generować stabilne i powtarzalne zyski niezależnie od fazy cyklu koniunkturalnego. Spółki te doświadczają stabilnego popytu na swoje produkty i usługi niezależnie od fazy cyklu koniunkturalnego, a to z kolei pozwala cenom ich akcji być mniej wrażliwym na wahania koniunktury niż rynek ogółem. Przykładowymi spółkami o takiej charakterystyce mogą być np. przedsiębiorstwa produkujące produkty spożywcze, dostawcy energii elektrycznej czy wody (z ang. utilities).

Z kolei pod pojęciem spółek cyklicznych rozumiemy spółki, których zyski w dużym stopniu zależą od tego jak kształtuje się koniunktura w gospodarce. To z kolei wpływa na to, że są one bardziej podatne na wahania koniunktury niż rynek. Przykładami takich spółek będą np. banki czy producenci samochodów.

Defensywa w ofensywie

Od początku roku, europejskie spółki defensywne (z ang. defensive stocks) zachowywały się dużo lepiej niż spółki cykliczne (z ang. cyclical stocks). Tak silne relatywne zachowanie spółek defensywnych względem cyklicznych w Europie, nie tylko w tym roku, ale od kryzysu finansowego 2008/2009, można w głównej mierze przypisać widocznemu trendowi spadkowemu na rentownościach obligacji skarbowych. Mgliste perspektywy wzrostu gospodarczego jakie towarzyszą Europie od wspomnianego kryzysu oraz ultra ekspansywna polityka monetarna Europejskiego Banku Centralnego, wpłynęły na silny spadek rentowności obligacji skarbowych. Doskonale widoczne jest to w zachowaniu rentowności Bunda, z poziomu około 4,5% w 2008 roku spadła ona do -0,29% obecnie (dane intraday na dzień 15 lipca 2019 roku).

Niemiecki PMI dla przemysłu może sygnalizować zmianę trendu

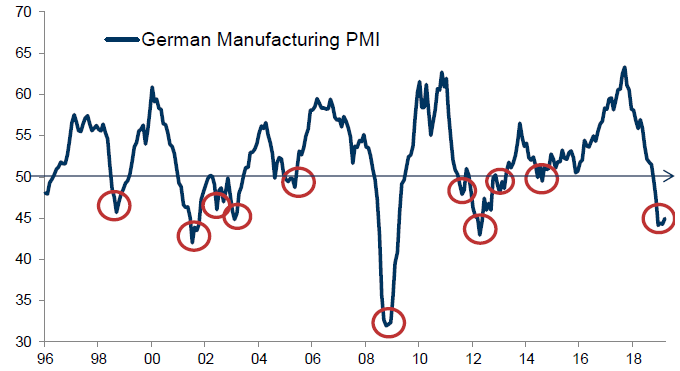

W dłuższej perspektywie trudno spodziewać się aby ta sytuacja mogła ulec odwróceniu – strukturalne problemy Unii Europejskiej (starzejące się społeczeństwo, nadmierna biurokracja, duże zróżnicowanie wizji rozwoju w obrębie państw członkowskich) sprawiają, że perspektywy wzrostu gospodarczego są bardzo przeciętne. W krótkim terminie jednak nie można wykluczyć, że relatywne zachowanie cyclicals względem defensives może ulec odwróceniu. Jest to wielce prawdopodobne, jeżeli tendencja w odczytach wskaźnika niemieckiego PMI dla przemysłu zapoczątkowana w kwietniu tego roku będzie kontynuowana. Wskaźnik ten, po dynamicznym spadku od początku 2018 roku, zaczął pokazywać oznaki stabilizacji czy wręcz poprawy perspektyw dla największej unijnej gospodarki.

Wykres – Wskaźnik PMI dla przemysłu dla Niemiec (z ang. German Manufacturing PMI)

Źródło: Goldman Sachs

Czy dla spółek cyklicznych w Europie nastały lepsze czasy?

Analitycy jednego z amerykańskich banków inwestycyjnych wyliczyli, że historycznie w momentach kiedy trend spadkowy w odczytach tego wskaźnika ulegał zmianie, w okresie 6-miesięcznym po wystąpieniu punktu zwrotnego, europejskie spółki cykliczne zachowywały się średnio (wyliczenia na podstawie mediany) lepiej od defensywnych o 8 pkt %. W tym kontekście warto więc obserwować kolejne odczyty niemieckiego PMI dla przemysłu. Powinny one dać odpowiedź na pytanie czy dla spółek cyklicznych w Europie nastały nieco lepsze czasy?

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.