Dzisiejszym artykułem kończymy nasz edukacyjno-rynkowy mini-cykl o inwestowaniu w towary (z ang. commodities). Po lekturze dwóch pierwszych części, nasi czytelnicy wiedzą już, że fizyczny zakup danego towaru nie jest dobrym sposobem inwestowania w commodities. Nie jest nim także (poza inwestycją w złoto) zakup funduszu ETF (z ang. Exchange Traded Fund – ETF) (artykuł z 3 października Jak skutecznie (i bezpiecznie) inwestować w towary [cz. 1]). Jako najlepszy sposób inwestowania w towary jawią się instrumenty pochodne (z ang. derivatives), które umiejętnie stosowane, nie są aż tak ryzykowne jak zwykło się je przedstawiać.Dodatkowo inwestycja za ich pośrednictwem, dzięki mechanizmowi dźwigni, może wygenerować dodatkowy „kupon” lub „dywidendę” (artykuł z 10 października Jak skutecznie (i bezpiecznie) inwestować w towary [cz.2]).

Inwestycja w towary tylko dla wybranych (zamożnych inwestorów)…

Powyższe stwierdzenie może sugerować, że się powtarzamy – wszak już 10 października pisaliśmy, że towarowe inwestycje cechują się dużym ryzykiem i nie są dla wszystkich. Dzisiaj chcielibyśmy jednak spojrzeć na commodities z perspektywy rozmiaru portfela inwestycyjnego. Jest to poniekąd powiązane z poziomem ryzyka tej klasy aktywów i sugestią, że nie należy lokować znacznej części swoich środków w towary, ale po kolei.

Wyjaśniając mechanizm działania dźwigni, hipotetycznie inwestowaliśmy w towary 10 000 zł. (fizycznie przeznaczając na to 1 000 zł). Niestety w rzeczywistości, nam znane instrumenty pochodne (a inwestujemy w towary własne środki za pośrednictwem kontraktów terminowych futures), cechują się albo wysokim poziomem dźwigni albo wymaganą początkową inwestycją (w przykładzie sprzed dwóch tygodni owym 1 000 zł, profesjonalnie nazywanym początkowym depozytem zabezpieczającym – z ang. initial margin). Przykładowo, inwestując w jeden kontrakt terminowy na ropę naftową Brent (tzw. e-mini Brent future), uzyskujemy łączną ekspozycję na ten towar na poziomie około 20 000 zł., a futures na miedź

(tzw. e-mini Copper future) daje nam inwestycje na poziomie blisko 130 000 zł. Podchodząc do tematu inwestowania w rozsądny sposób (nawet będąc ryzykantem), chcąc zainwestować w towary musimy więc posiadać portfel inwestycyjny o wartości co najmniej kilkuset tysięcy (ropa Brent) czy nawet kilku milionów złotych (miedź).

…chyba, że postawimy na edukację finansowo-inwestycyjną

Nie na darmo pisaliśmy, że zakończymy nasz cykl „z przytupem”. Ogólnie rzecz biorąc przy rozsądnym podejściu do inwestowania, posiadając odpowiednią wiedzę, można przezwyciężyć wiele barier, także związanych z ograniczonymi środkami na inwestycje. Kupno lub sprzedaż kontraktu terminowego futures na wybrany przez nas towar, jeżeli nasz portfel inwestycyjny jest niewielkich rozmiarów, naraża nas na duże ryzyko. Towary to klasa aktywów, która cechuje się dużymi wahaniami cen (większymi nawet od tych na rynku akcji), a więc zbyt duża wielkość inwestycji naraża nas potencjalnie na znaczne straty, jeżeli cena zmieni się w przeciwnym kierunku od tego jaki oczekiwaliśmy. Rozwiązaniem tego problemu jest tzw. transakcja spreadowa, w szczególności jej najpopularniejsza forma jaką jest tzw. spread kalendarzowy

(z ang. calendar spread).

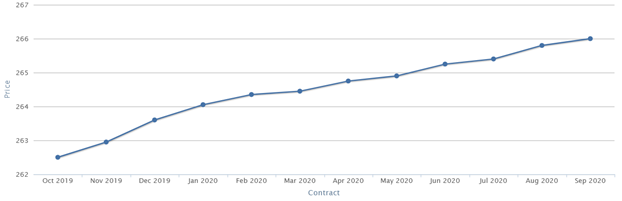

Wykres 1 – Krzywa terminowa kontraktu terminowego na miedź

Źródło: marketqview.com

Każdy z towarów posiada serię kontraktów terminowych, które zapadają w różnych okresach czasu. Transakcja spreadu kalendarzowego polega na jednoczesnym zakupie kontraktu terminowego na dany towar zapadającego w jednym miesiącu

i sprzedaży kontraktu terminowego na dany towar zapadającego w innym miesiącu.

Bazując na wykresie powyżej taka transakcja mogłaby polegać np. na kupnie kontraktu terminowego na miedź zapadającego w grudniu tego roku (Dec 2019)

i sprzedaży kontraktu terminowego na miedź zapadającego w kwietniu przyszłego roku (Apr 2020). Taka transakcja sprawia, że nie interesuje nas bezpośrednia zmiana ceny danego towaru, a jedynie jak zmienia się relacja ceny kontraktów terminowych, które kupiliśmy i sprzedaliśmy. Dodatkowo ekspozycja na jeden kontrakt (zakupiony) jest bilansowana ekspozycją na drugi towar (sprzedany). Nasze zaangażowanie netto w taką inwestycję stanowi jedynie różnicę pomiędzy tymi dwoma inwestycjami. Dwa rodzaje takiej transakcji to:

- Kupno kontraktu o bliższym terminie zapadalności i sprzedaż kontraktu

o dalszym terminie zapadalności – tzw. bull spread. - Sprzedaż kontraktu o bliższym terminie zapadalności i kupno kontraktu

o dalszym terminie zapadalności – tzw. bear spread.

Inwestowanie w towary z użyciem strategii spreadowej nie jest jednak rzeczą prostą i dlatego początkujący inwestorzy powinni ich unikać, do czasu zdobycia odpowiedniej wiedzy i doświadczenia o inwestowaniu w derivatives.