Promocja tzw. inwestowania „odpowiedzialnego” cieszy się niesłabnącą popularnością. W Rock Solid Investments i RSI AFM podchodzimy do tego stylu inwestowania ze sporym przymrużeniem oka, bo w zasadzie słowa inwestowanie i odpowiedzialność, zwłaszcza jeżeli mamy do czynienia z środkami klientów, stanowią dla nas od zawsze nierozerwalny „tandem”.

Dziś więc opowiemy jak można było inwestując „nieodpowiedzialnie” zarobić w ciągu ostatniego półrocza na rynku akcji blisko 50%, podkreślając jednocześnie, że jest to historyczna stopa zwrotu, nie do osiągnięcia w przyszłości. Nie należy więc traktować tego artykułu jako sugestii takich lub innych zachowań inwestycyjnych, a bardziej jako studium przypadku.

Na wstępie wyjaśniamy, że nie napiszemy o polskim rynku akcji, bo na nim też osiągnięcie wysokich, nawet 50% stóp zwrotu, miało miejsce. Polski rynek akcji nie znajduje się w spektrum naszego zainteresowania, a dodatkowo nie spotkaliśmy się z informacjami na temat poziomu „odpowiedzialności” lokalnego rynku

Czy inwestycja, której efektem będzie strata lub utracona korzyść jest odpowiedzialna?

Decydując się na taki, a nie inny temat dzisiejszego artykułu kierowaliśmy się dosyć ciekawym przemyśleniem, a mianowicie czy odpowiedzialną będzie inwestycja, której efektem będzie strata czy utracona korzyść czyli bardziej zyskowna, ale niewykorzystana alternatywa?

Zajmując się zawodowo zarządzaniem aktywami skłaniamy się ku tezie, że niekoniecznie będzie to inwestycja odpowiedzialna. Wszak w inwestowaniu kierujemy się maksymalizacją stopy zwrotu mając jednocześnie na uwadze poziom ponoszonego ryzyka jaki możemy ponieść w celu wygenerowania owej stopy zwrotu. Oczywistym „dodatkiem” w tym procesie jest odpowiedzialność. Jej głównym elementem jest wspomniane uwzględnianie dopuszczalnego poziomu ryzyka poniesienia straty z inwestycji, ale towarzyszy mu także przestrzeganie przepisów prawa oraz etyki zawodowej. Można więc rzec, że dążenie do maksymalizowania stopy zwrotu odbywa się w naszym przypadku w duchu normalności.

Patrząc na zachowanie inwestorów w ostatnim półroczu, co niektórych naszych czytelników może zdziwić, nie jesteśmy w tym podejściu odosobnieni, przynajmniej jeżeli chodzi o inwestowanie.

Od ponad pół roku, do łask inwestorów wróciły rozwiązania „nieodpowiedzialne”

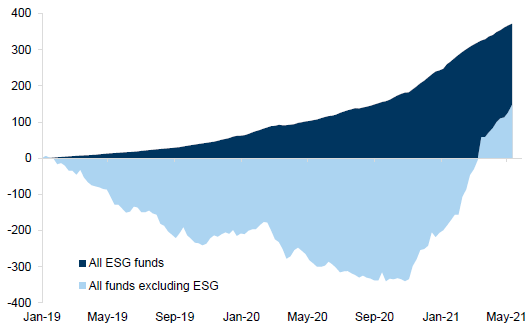

Otóż, o ile w zeszłym roku inwestorzy ochoczo lokowali środki w fundusze inwestujące „odpowiedzialnie”, to od ponad pół roku, do łask inwestorów wróciły rozwiązania „nieodpowiedzialne”, lub w najlepszym wypadku nie zaprzątające sobie głowy oceną tego kryterium przy wyborze inwestycji.

Wykres 1 – Skumulowane napływy środków do funduszy „odpowiedzialnych (All ESG funds) i „nieodpowiedzialnych” (All funds excluding ESG) (w mld USD)

Źródło: Goldman Sachs

Racjonalny inwestor przy podejmowaniu decyzji inwestycyjnych kieruje się maksymalizacją zysku

Dlaczego tak się dzieje? Dlatego, że racjonalny inwestor przy podejmowaniu decyzji inwestycyjnych kieruje się przede wszystkim wspomnianą maksymalizacją zysku. Fakt popularności rozwiązań „odpowiedzialnych” w dużej mierze wynikał z tego, że ich kompozycja wyraźnie preferuje podmioty z sektora umownie nazwanego przez nas „innowacyjnym”, unikając sektorów takich jak energetyczny czy materiałowy. Otoczenie rynkowe, także za sprawą czynnika siły wyższej, za jaki uznać należy pandemię koronawirusa, wybitnie sprzyjało inwestycjom w innowacje.

W momencie kiedy owo otoczenie się zmieniło, inwestorzy bez wahania „przerzucili się” na bardziej perspektywiczne aktywa, które niekoniecznie spełniają kryteria „odpowiedzialności”. Czy wybierając akcje Exxon Mobil zamiast Apple postąpili nieodpowiedzialnie? My tak nie uważamy – jest wręcz przeciwnie. Wybrali opcję cechującą się w danym momencie lepszymi perspektywami na wygenerowanie pozytywnej stopy zwrotu, nie łamiąc przy tym prawa i, chociaż tego akurat możemy jedynie domniemywać, norm etycznych.

Te dwie spółki wybraliśmy nieprzypadkowo. Zarówno prywatnie, jak i zawodowo nie inwestujemy w akcje pojedynczych emitentów, ale dwie wspomniane spółki to najwięksi przedstawiciele sektorów energetycznego (Exxon Mobil) i technologicznego (Apple) na amerykańskim rynku akcji. Pierwszy z nich zajmuje zdecydowanie ostatnie miejsce w rankingach „odpowiedzialności”, podczas gdy technologia jest liderem tych rankingów. Dla krótkoterminowej stopy zwrotu z inwestycji w oba te sektory nie miało to żadnego znaczenia – w ostatnim półroczu „nieodpowiedzialny” sektor energetyczny wygenerował stopę zwrotu na poziomie 50,1%, podczas gdy sektor technologiczny w analogicznym okresie „zarobił” prawie 40 pkt % mniej.

Wykres 2 – Wybrane akcyjne fundusze ETF śledzące zachowanie amerykańskiego sektora energetycznego (XLE) i technologicznego (XLK)

Źródło: koyfin.com

Radosław Piotrowski

Doradca Inwestycyjny

Niniejszy materiał odzwierciedla opinie i wiedzę jego autorów na dzień jego sporządzenia oraz został wydany jedynie w celach informacyjnych i nie jest ofertą ani zachętą do dokonywania transakcji kupna lub sprzedaży papierów wartościowych lub innych instrumentów finansowych. Komentarz nie stanowi rekomendacji inwestycyjnej, analizy inwestycyjnej, analizy finansowej ani innej rekomendacji o charakterze ogólnym dotyczącej transakcji w zakresie instrumentów finansowych, o których mowa w ustawie z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi.