W miesiącach poprzedzających lutowo-marcowe załamanie rynkowe, można było usłyszeć opinie (padające także z ust autorytetów rynkowych), które sugerowały, że fundusze pasywne typu ETF (z ang. Exchange Traded Funds ) mogą w znacznym stopniu przyczynić się do kolejnej bessy. W dzisiejszym artykule postanowiłem sprawdzić czy rzeczywiście mogło tak być, skupiając się na rynku akcji.

ETFy to instrumenty finansowe, których popularność wśród inwestorów w ostatnich latach znacznie wzrosła. Aktywa jakie ulokowali globalni inwestorzy w funduszach ETF wzrosły z 1,3 biliona USD na koniec 2010 roku do 6,2 biliona USD na koniec 2019 roku. Teza o tym, że ETFy spotęgują skalę kolejnej bessy opierała się na tym, że te „bezmyślne” instrumenty, ślepo naśladujące zachowanie indeksów, doświadczą znacznego odpływu środków inwestorów, wskutek wzrostu awersji do ryzyka z jakim mamy do czynienia podczas bessy. Pogłębi to skalę przeceny indeksów, których zachowanie ETFy naśladują.

Bardziej osobliwa opinia z jaką się spotkałem głosiła z kolei, że w rolę stabilizatora zachowania rynku akcji wcielą się…„dobre” fundusze aktywnie zarządzane, które doświadczą napływów środków od inwestorów. Co prawda nigdy w historii takie zjawisko nie miało miejsca, ale, jak pokazała lutowo-marcowa przecena, „zawsze musi być ten pierwszy raz” (tu w rozumieniu przyczyny wystąpienia bessy, czyli globalnej pandemii).

Przecena za nami i chociaż ja nie podejmuję się w tym artykule oceny czy „dalej już będzie tylko rosło czy może jednak jeszcze spadnie” to sprawdźmy więc czy aktywne zarządzanie na rynku akcji doświadczyło „swojego pierwszego razu”, a z kolei z akcyjnych ETFów inwestorzy uciekali „w popłochu”, czyli czy „tym razem było inaczej”.

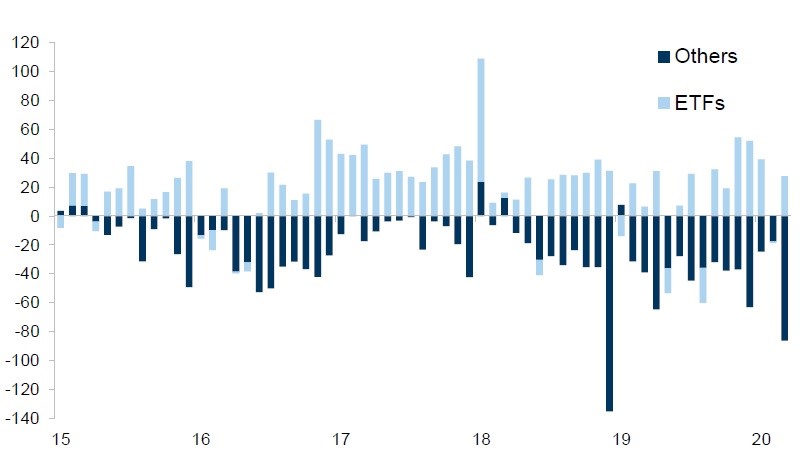

Wykres – Napływy środków do globalnych akcyjnych ETFów (ETFs) i funduszy aktywnie zarządzanych (Others) (miesięcznie, w mld USD)

Źródło: Goldman Sachs

Powyższy wykres pokazuje historię miesięcznych napływów i odpływów środków inwestorów do / z globalnych funduszy inwestycyjnych. W zasadzie tendencja od początku tego wykresu jest stała. Do ETFów z chwilowymi przerwami globalni inwestorzy stale wpłacają pieniądze, podczas gdy z funduszy aktywnie zarządzanych stale je wypłacają (także z niewielkimi przerwami). Ostatnia przecena nie była tu wyjątkiem.

Co prawda w lutym br. ETFy doświadczyły marginalnego wycofywania środków (jest to praktycznie niewidoczne na drugim słupku od prawej), ale już w marcu, po miesięcznej przerwie, do akcyjnych ETFów napłynęło ponad 30 mld USD. Z kolei skala wypłat z funduszy aktywnie zarządzanych znacząco się pogłębiła – z niespełna 20 mld USD w lutym do ponad 80 mld USD w marcu.

Być może wyjaśnieniem takiego stanu rzeczy mogłaby być teza, że w ETFy inwestują głównie świadomi inwestorzy, przede wszystkim instytucjonalni, podczas gdy fundusze aktywnie zarządzane to domena mniej świadomych inwestorów detalicznych, wśród których dużą rolę przy podejmowaniu decyzji inwestycyjnych odgrywają emocje. Nie mam jednak twardych danych, które potwierdzałyby udział tych dwóch grup inwestorów w aktywach ETFów i funduszy aktywnie zarządzanych, więc nie mogę nazwać tej tezy niczym więcej niż „gdybaniem”.

Puentując – aktywnie zarządzane fundusze akcyjne muszą więc zaczekać na „swój pierwszy raz”, ponieważ tym razem było dokładnie tak samo jak w przeszłości – aktywnie zarządzane fundusze przyczyniły się do lutowo-marcowej przeceny na globalnym rynku akcji, podczas gdy ETFy ją ograniczały, zwłaszcza w marcu. Na okazję do rewanżu aktywne fundusze muszą więc poczekać do kolejnej przeceny. Może wtedy w końcu „będzie inaczej niż zwykle”…

Radosław Piotrowski

Doradca Inwestycyjny