Amerykański rynek akcji ma za sobą dosyć interesujące 6 tygodni. Jeszcze pod koniec lutego notował najwyższe poziomy w historii, po czym w ciągu niespełna miesiąca „zaliczył” najszybszą (liczoną liczbą dni) bessę w historii. Nie byłoby to aż tak nadzwyczajne, gdyby nie fakt, że po owym najszybszym spadku, wbrew oczekiwaniom wielu komentatorów i ekspertów rynkowych, szybko powrócił do wzrostów. Dalszy los mini-hossy jakiej doświadczamy od 23 marca br. nie jest wcale taki pewny i chociaż uważam, że obecnie można znaleźć kilka „ciekawiej” zachowujących się segmentów rynku finansowego, to dzisiejszy debiutancki artykuł postanowiłem poświęcić właśnie amerykańskiemu rynkowi akcji.

Do tych ciekawszych segmentów rynku powrócę w przyszłym tygodniu.

Dziś postanowiłem skupić się na jednym aspekcie owych wzrostów, który często pojawia się we wspomnianych komentarzach rynkowych – pozytywnym zachowaniu amerykańskiego rynku akcji na tle rosnącej liczby bezrobotnych w tym kraju.

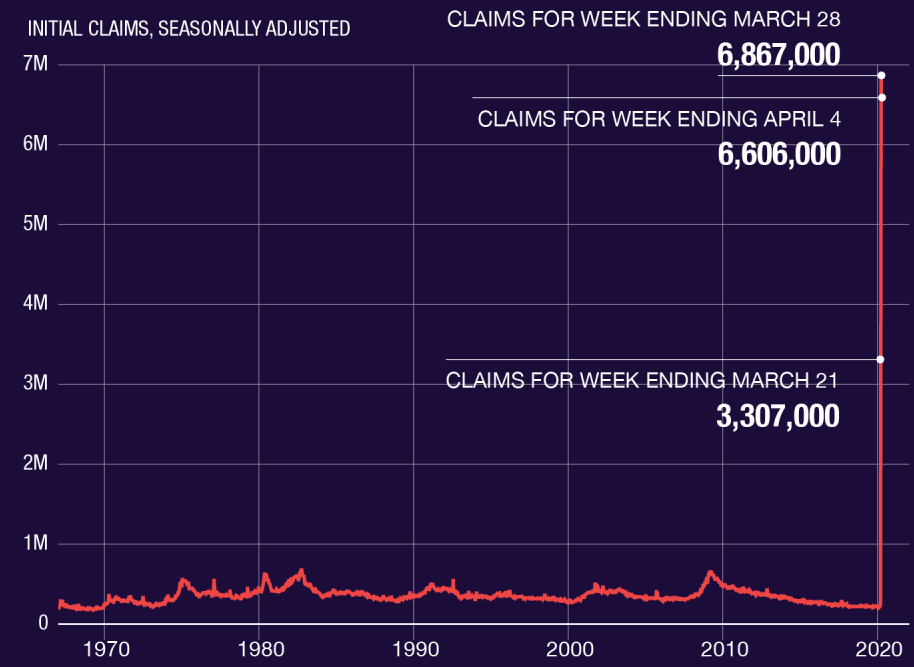

Wykres 1 – Liczba nowych wniosków o zasiłek dla bezrobotnych (z ang. initial jobless claims) w Stanach Zjednoczonych (21 marca – 4 kwietnia)

Źródło: Yahoo Finance

Rynki finansowe, w tym także rynek akcji, dla gospodarki pełnią rolę swoistego wskaźnika wyprzedzającego. Dosyć dobrze ujął to jeden z analityków jednego z globalnych banków inwestycyjnych, którego raport miałem okazję ostatnio przeczytać – „poziom zysków spółek w 2021 roku ma znaczenie dla cen ich akcji w roku 2020”. Zyski spółek w 2021 roku będą z kolei konsekwencją sytuacji w gospodarce ogółem, także w roku 2021. Tej oczywiście na ten moment nie znamy, bo jest ona w dużym stopniu uzależniona chociażby od tego czy po stopniowym luzowaniu restrykcji w gospodarce związanych z epidemią COVID-19, nie dojdzie do drugiej fali zachorowań oraz od tego w jakim tempie te ograniczenia będą luzowane. Nie zmienia to faktu, że liczba bezrobotnych sama w sobie nie jest najlepszym prognostykiem zachowania się cen akcji w przyszłości.

Wskaźniki finansowe czy gospodarcze możemy podzielić na trzy grupy:

(1) wyprzedzające (z ang. leading indicators)

(2) równoczesne (z ang. coincident indicators)

(3) opóźnione (z ang. lagging indicators).

Initial jobless claims możemy traktować jako wskaźnik wyprzedzający dla sytuacji na rynku pracy za Oceanem. Najbardziej popularną miarą oceny tej sytuacji na rynku pracy jest z kolei stopa bezrobocia. Stopa bezrobocia należy z kolei do grupy lagging indicators, a więc wskaźników, których rolą nie jest wyprzedzanie czy sygnalizowanie pewnych zjawisk, a jedynie ich potwierdzenie. Błędnym jest więc wysnuwanie wniosku, że wzrost liczby bezrobotnych, który lada chwila przełoży się na wzrost stopy bezrobocia, ma istotne znaczenie dla rynku akcji. Ma jedynie znaczenie dla szacowania stopy bezrobocia, a ta jedynie potwierdzi coś o czym informują nas wskaźniki wyprzedzające.

To teoria. Bazując na jednym z opracowań przeanalizowałem jak w praktyce wyglądało zachowanie amerykańskiego rynku akcji na tle zmieniającej się liczby initial jobless claims.

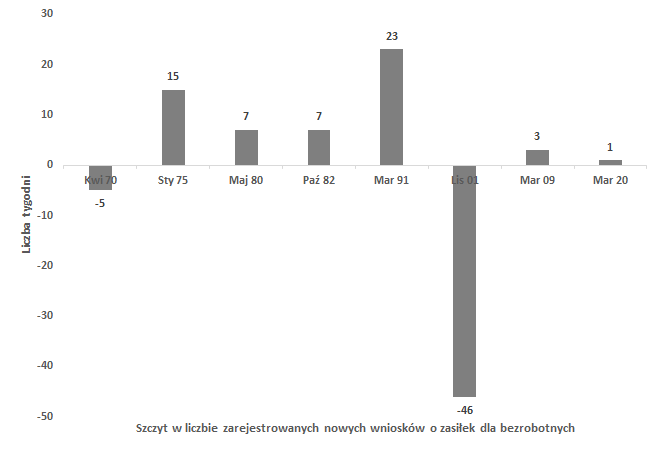

Wykres 2 – Zachowanie indeksu S&P500 (moment osiągnięcia tzw. dołka) na tle zmieniającej się liczby nowych wniosków o zasiłek dla bezrobotnych (moment osiągnięcia wartości szczytowej), w tygodniach

Źródło: US Department of Labor, obliczenia własne

Wykres wygląda trochę skomplikowanie, więc podaję kilka słów wyjaśnienia. Patrząc historycznie, indeks S&P500 zazwyczaj osiągał swoją wartość najniższą w trendzie spadkowym wcześniej niż liczba initial jobless claims osiągała swoją wartość najwyższą. Inaczej było jedynie w kwietniu 1970 i listopadzie 2001 roku. W tym kontekście zachowanie indeksu, jeżeli założymy, że szczytową wartość liczby nowych wniosków osiągnęliśmy 28 marca br. tego roku, wpisywałoby się w tą tendencję. Nie sama liczba bezrobotnych ma tu znaczenie, a jej zmiana.

Autor:

Radosław Piotrowski

Doradca Inwestycyjny